Ключевая сделка по вхождению Total в проект НОВАТЭКа «Арктик СПГ-2» на $2,5 млрд столкнулась с неожиданными сложностями. Как выяснил “Ъ”, ФАС отказалась самостоятельно одобрить сделку и предложила вынести ее на правительственную комиссию по иностранным инвестициям. Хотя обе компании подтверждают планы закрыть сделку, вынесение на правкомиссию может затянуть ее и создать неопределенность в тот момент, когда НОВАТЭК ведет переговоры с другими потенциальными акционерами проекта. По мнению юристов, логика ФАС выглядит спорной, а избранный регулятором подход создает риски для других сделок НОВАТЭКа.

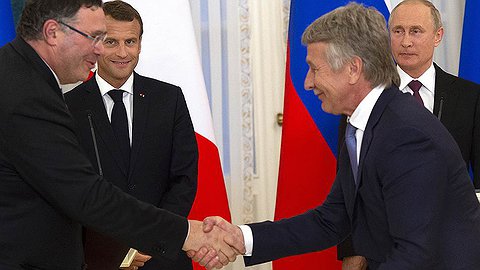

Как выяснил “Ъ”, ФАС неожиданно отказалась согласовать сделку по вхождению французской Total в проект НОВАТЭКа по сжижению газа «Арктик СПГ-2», сочтя, что ее должна рассмотреть правкомиссия по иностранным инвестициям. Сделка на $2,55 млрд по продаже 10% в проекте была подписана в прошлом году на Петербургском форуме в присутствии президента РФ Владимира Путина и его французского коллеги Эмманюэля Макрона. Ее закрытие планировалось до конца первого квартала, но теперь эти сроки под вопросом.

Представитель ФАС Ирина Кашунина заявила “Ъ”, что, согласно выводам службы, сделка Total по покупке 10% в «Арктик СПГ-2» подпадает под действие 57-ФЗ об иностранных инвестициях. «Надо подать ходатайство по 57-ФЗ, и вопрос будет доброжелательно и быстро рассмотрен правительственной комиссией, возможно, в заочной форме. Правительство в принципе поддерживает эту сделку»,— сказала она.

Закон требует согласования сделки на комиссии, если иностранный инвестор получает 25% и более в месторождении федерального значения (таким является Утреннее, лицензией на которое владеет «Арктик СПГ-2»). Ирина Кашунина пояснила, что ФАС рассчитывала долю Total в «Арктик СПГ-2» с учетом доли Total в самом НОВАТЭКе (19,4%), в результате чего Total получает возможность косвенно распоряжаться более 25% в «Арктик СПГ-2». Хотя в ФАС признают, что Total не контролирует НОВАТЭК, в службе считают, что ст. 7 ФЗ-57 (подп. «а» п. 2 ч. 1) «не содержит оговорок на предмет того, контролируется ли в данном случае или нет основное общество, которое, в свою очередь, имеет долю в стратеге-недропользователе». Поскольку сделка по вхождению Total в «Ямал СПГ» и одновременно в НОВАТЭК рассматривалась правкомиссией в 2011 году, «ФАС России считает сделки, совершенные в период 2011–2018 годов по приобретению группой Total акций в "Ямал СПГ" и ПАО НОВАТЭК, полностью легальными и не подвергает их сомнению», отметила Ирина Кашунина.

В компаниях подтвердили намерение закрыть сделку, отказавшись от подробных комментариев. «Сделка будет закрыта в полном соответствии с законами РФ»,— заявил “Ъ” через пресс-службу глава Total в России Арно Ле Фолль. В НОВАТЭКе заявили, что «сделка будет закрыта, как и планировалось, в первом квартале 2019 года и будет осуществлена в полном соответствии с 57-ФЗ».

Впрочем, ситуация для компаний довольно сложная. Собеседники “Ъ” в отрасли считают подход ФАС юридически несостоятельным, но спорить с регулятором нет времени — для компаний важнее быстро закрыть сделку, чтобы вовремя принять инвестрешение по «Арктик СПГ» (намечено на вторую половину года). Для НОВАТЭКа сделка с Total должна была послужить индикатором оценки всего проекта, а ее закрытие — помочь в переговорах с другими потенциальными партнерами, среди которых китайская CNPC, Saudi Aramco, японские Mitsui и Mitsubishi, корейская Kogas и др. В то же время, если компании решат вынести сделку на правкомиссию, ФАС может затянуть ее рассмотрение, не выходя за рамки регламента. Так, хотя Total подала обращение в ФАС по сделке в ноябре, решение было вынесено только на прошлой неделе, говорят собеседники “Ъ”. В ФАС отмечают, что это было связано с запросом дополнительной информации.

Кроме того, если подход ФАС по данному делу, то есть рассмотрение сделок через призму неконтрольной доли Total в НОВАТЭКе, не будет оспорен, у НОВАТЭКа возникают труднопрогнозируемые юридические риски в будущем. Так, даже «перевешивание» крупных добычных лицензий с одной структуры группы НОВАТЭК на другую может при определенных обстоятельствах потребовать одобрения правкомиссии.

Если компании действительно собираются закрыть сделку до 1 апреля, то проблему с ФАС нужно решить на этой неделе, полагают собеседники “Ъ”. Они отмечают, что завершение подобных сделок обычно требует двух-трех недель после получения всех разрешений. Технически, если Total и НОВАТЭК пойдут по пути вынесения сделки на правкомиссию, одобрение можно получить за несколько дней, особенно если рассмотрение будет заочным.

Собеседники “Ъ” на рынке затрудняются однозначно сказать, чем вызвана такая позиция ФАС, тем более необычная, что сделка получила все возможные одобрения на политическом уровне. Впрочем, они напоминают, что сложные отношения ФАС и НОВАТЭКа сохраняются давно и в 2018 году обострились. Так, ФАС безуспешно пыталась помешать НОВАТЭКу купить газовые активы АЛРОСА в январе прошлого года, приняв жалобу «Роснефти» на этот аукцион. ФАС также является автором концепции, по которой НОВАТЭК признается доминирующим субъектом на рынке газа (см., например, “Ъ” от 22 марта 2018 года). НОВАТЭК, со своей стороны, вместе с «Транснефтью» и НЛМК весной 2018 года предлагал правительству отнять у ФАС полномочия по регулированию тарифов и передать их Минэкономики.

Алексей Костоваров из АБ «Линия права» считает, что «ситуация по "Арктик СПГ-2" выглядит странной с точки зрения разумного подхода». «Здесь сложно говорить о наличии у Total косвенного контроля, так как ее доля в НОВАТЭКе ниже 25% и Total не контролирует четверть и более мест в совете директоров НОВАТЭКа»,— говорит юрист. «Получается, в рамках логики ФАС, даже если бы Total владела 1% акций НОВАТЭКа (например, купив на бирже), это имело бы значение в рамках этой сделки»,— продолжает он. Господин Костоваров также удивлен тем, что ФАС так долго рассматривала обращение Total, поданное в ноябре, если параметры сделки были давно известны. По его мнению, если Total и НОВАТЭК стремятся поскорее закрыть сделку, им имеет смысл передать ее на рассмотрение правкомиссии. При этом Алексей Костоваров отмечает, что формальный срок рассмотрения на правкомиссии составляет около трех месяцев и есть риски его затягивания. Юрист также согласен с тем, что подобный прецедент может осложнить дальнейшую деятельность НОВАТЭКа, если его сделки (даже внутригрупповые) станут рассматриваться в контексте «косвенного контроля» со стороны Total.